Hvad er gaveafgift?

Når du giver eller modtager gaver, kan det i visse tilfælde være forbundet med en skat i form af en gaveafgift, der skal betales til det offentlige. Du kan her læse nærmere om reglerne om gaveafgift, og hvordan du håndterer det i praksis – du kan også nemt og billigt lave dit gavebrev med Legal Desk.

Kun 349,-

Inkl. moms

Spar kr. 1.500,-

Ift. traditionel advokat

10 min.

I reelt tidsforbrug

100% tilfredshedsgaranti eller pengene retur

Gavebrev

Få styr på papirarbejdet på 10 minutter

Udfyld og modtag straks

Alle dokumenter samlet ét sted

Underskriv digitalt

Digital alt-i-en løsning

Mere end 275.000 tilfredse kunder

100% tilfredshedsgaranti eller pengene retur*

Legal Desk benyttes af over 275.000 virksomheder, selvstændige, private og samarbejdspartnere!

Kun 349,-

Inkl. moms

Spar kr. 1.500,-

Ift. traditionel advokat

10 min.

I reelt tidsforbrug

Gavebrev

Få styr på papirarbejdet på 10 minutter

Udfyld og modtag straks

Alle dokumenter samlet ét sted

Underskriv digitalt

Digital alt-i-en løsning

Mere end 275.000 tilfredse kunder

100% tilfredshedsgaranti eller pengene retur*

Hvornår skal jeg betale gaveafgift?

Når du giver såkaldte ”lejlighedsgaver” af mindre værdi i forbindelse med fødselsdage, bryllupper og lignende, skal der ikke betales gaveafgift af gaven. Hvis du derimod giver eller modtager større gaver, skal du muligvis betale en gaveafgift til det offentlige. Om du skal betale gaveafgift, eller om gaven er skattefri, kommer an på gavens størrelse, og hvem der giver den.

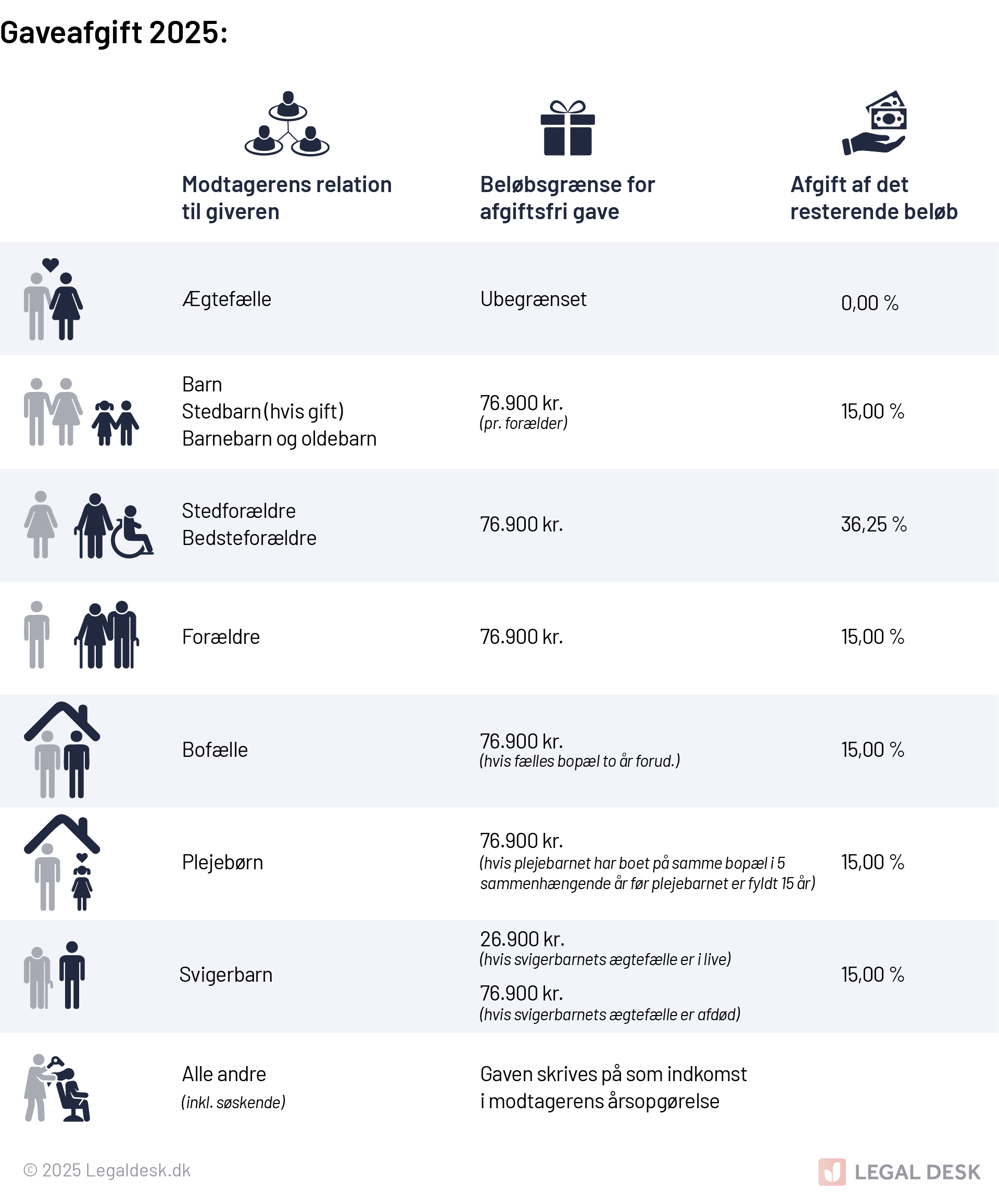

Sådan anmelder og betaler du gaveafgift til SKAT

Hvis du ønsker at give en gave til din ægtefælle, skal du aldrig betale gaveafgift. Hvis du er i familie med gavemodtageren, skal der betales en vis procentdel af den del af gaven, der overstiger det afgiftsfri beløb. Du kan herunder se en oversigt over de afgiftsfri beløb per år for de forskellige grupper af gavemodtagere. Gruppen ”andre” omfatter alle, der ikke er omfattet af de øvrige grupper.

Tidligere års beløbsgrænse for afgiftsfrie gaver

Du kan se beløbsgrænsen for afgiftsfrie gaver (barn, stedbarn, barnebarn, oldebarn, stedforældre, bedsteforældre, forældre, bofælle, plejebarn) for de seneste år her:

- Beløbsgrænse (2025): 76.900 kr.

- Beløbsgrænse (2024): 74.100 kr.

- Beløbsgrænse (2023): 71.500 kr.

- Beløbsgrænse (2022): 69.500 kr.

- Beløbsgrænse (2021): 68.700 kr.

- Beløbsgrænse (2020): 67.100 kr.

- Beløbsgrænse (2019): 65.700 kr.

- Beløbsgrænse (2018): 64.300 kr.

For svigerbørn (hvis svigerforældre er i live) er beløbsgrænsen for de seneste år:

- Beløbsgrænse (2025): 26.900 kr.

- Beløbsgrænse (2024): 25.900 kr.

- Beløbsgrænse (2023): 25.000 kr.

- Beløbsgrænse (2022): 24.300 kr.

- Beløbsgrænse (2021): 24.000 kr.

- Beløbsgrænse (2020): 23.500 kr.

- Beløbsgrænse (2019): 23.000 kr.

- Beløbsgrænse (2018): 22.500 kr.

Se, hvordan Legal Desk virker. Artiklen fortsætter under videoen.

Hvordan beregner jeg beløbsgrænsen for afgiftsfrie gaver?

Det afgiftsfri beløb er opgjort per år. Det betyder, at der hvert år kan gives gaver indenfor det givne beløb. Hvis der gives flere gaver, der ikke overstiger beløbsgrænsen enkeltvis, skal der således stadig betales gaveafgift, hvis det samlede beløb af alle gaverne samlet overstiger beløbsgrænsen for afgiftsfri gaver.

Beløbsgrænserne for afgiftsfrie gaver gælder for hver gavegiver. Det betyder, at hvis I som forældre vil give en gave til jeres fælles barn, kan I hver give en gave på op til 76.900 kr. (2025), uden at der skal betales gaveafgift, og barnet kan således samlet modtage en afgiftsfri gave på 153.800 kr. (2025).

Hvordan beregner jeg gavens værdi?

Hvis du giver en pengegave, i form af kontanter, er det ikke svært at opgøre gavens værdi. Hvis det er en gave i andet end kontanter, kan der derimod være lidt mere kompliceret.

Hvis gaven er værdipapirer, det vil sige aktier, obligationer eller lignende, skal værdien fastsættes efter kursen på dagen gaven blev givet. Værdien af gaven skal altid opgøres som værdien på det tidspunkt gaven blev givet.

Hvis gaven er en genstand, kan værdien fastsættes ved hjælp af for eksempel fakturaen eller andet, der angiver dens værdi. Værdien kan også opgøres til brugsværdien, hvis for eksempel forældre stiller en bil til rådighed for deres barn. Brugsværdien vil i dette tilfælde være de udgifter, der er forbundet med benyttelsen af bilen, såsom registreringsafgift og benzin, der betales af forældrene.

Hvis gaven er en fast ejendom, kan gaven som regel overdrages til ejendomsværdien +/- 15 pct. Gavens værdi kan dog også fastsættes som handelsværdien af den faste ejendom. Det vil sige, hvor meget du ville kunne få for ejendommen, hvis du solgte den til en anden.

Hvordan beregner du gaveafgiften?

Når du ved hvilken afgiftssats, der gælder for din gave, skal du beregne størrelsen af den gaveafgift, du skal betale til det offentlige. Gaveafgiften beregnes af den del af gaven, der overstiger den relevante beløbsgrænse (som beskrevet ovenfor).

Eksempel: Hvis du giver en pengegave på 150.000 kr. til dit barn, skal du betale en gaveafgift på 15 % af den del af gaven, der overstiger beløbsgrænsen på 76.900 kr. (se oversigten ovenfor). Det vil sige, at du skal betale 15 % af 73.100 kr. (150.000 kr. – 76.900 kr.).

Hvem er ansvarlig for betaling af gaveafgift?

Modtageren hæfter for gaveafgiften overfor SKAT, men hvis modtageren ikke betaler, hæfter giveren af gaven også. Der pålægges desuden også renter af gaveafgiften, hvis du betaler den for sent. Det vil ofte være en god idé at aftale på forhånd, hvem der er ansvarlig for at betale gaveafgiften. Ofte plejer det at være giveren, der betaler, da det er billigst i afgift. Du kan læse mere om, hvordan du anmelder og indbetaler gaveafgift her.

Hvordan gør jeg i praksis?

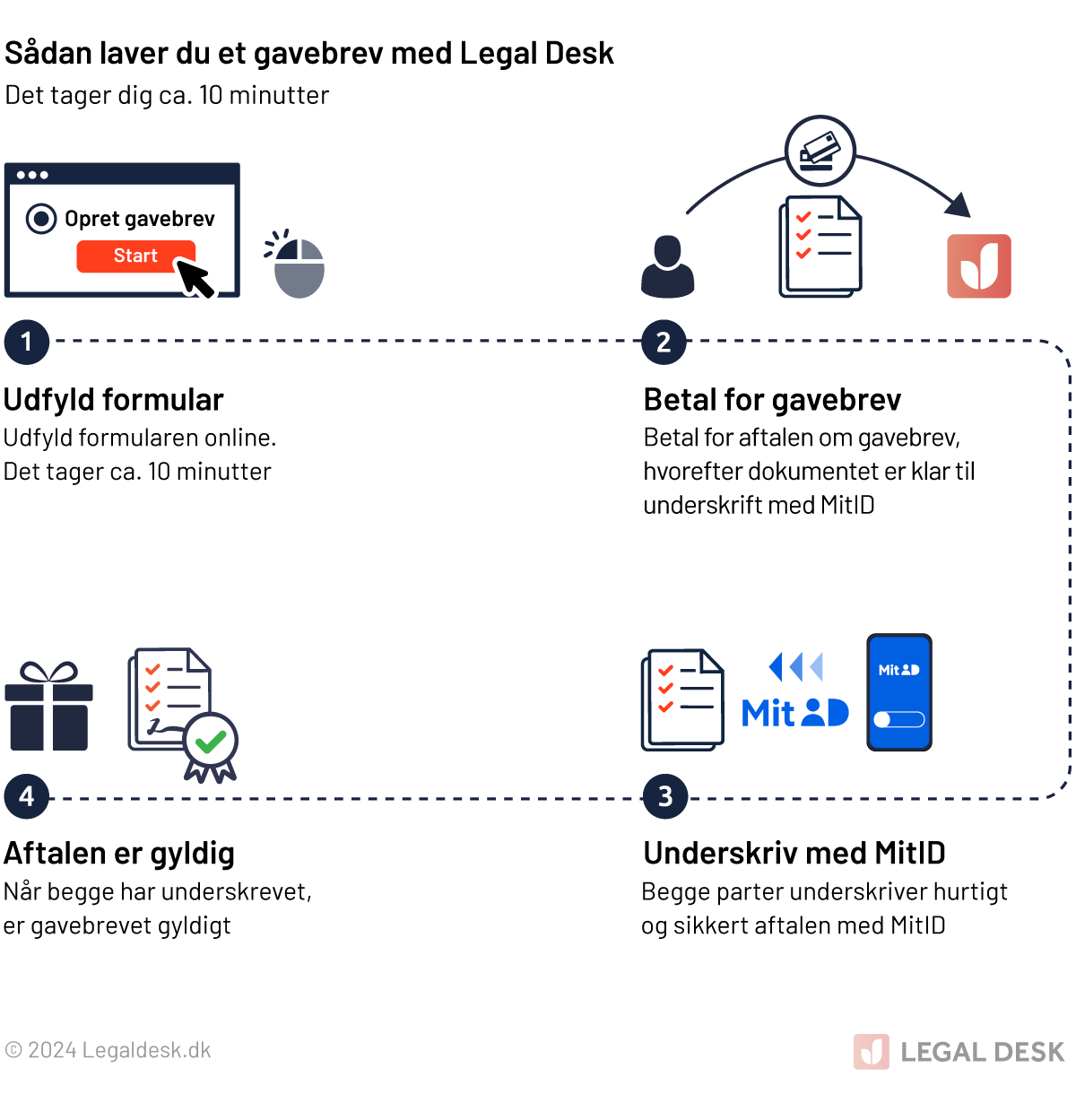

Du bør udarbejde et gavebrev, så dokumentationen er på plads vedrørende gaven. Det kan også i gavebrevet aftales, at det skal være modtageren, der skal betale gaveafgiften. Gavebrevet tjener også som dokumentation af værdien af gaven over for myndighederne. Med Legal Desk kan du nemt selv lave dit gavebrev.

Når du har givet gaven, skal gaveafgiften betales inden den 1. maj. Det betyder, at hvis du modtager en gave den 1. november 2025, skal gaveafgiften betales senest den 1. maj 2026.

Du skal udfylde en gaveanmeldelse fra SKAT, der skal sendes ind til SKAT på den adresse, der fremgår af gaveanmeldelsen. Du kan finde gaveanmeldelsen hos SKAT. Du skal betale gaveafgiften samtidigt med, at du indsender gaveanmeldelsen. Betalingen kan ske enten via netbank eller i et pengeinstitut. Betalingsoplysningerne fremgår af gaveanmeldelsen.

Lav nemt og hurtigt gavebrev med Legal Desk

Hvis du skal give en større gave, er det en rigtig god idé at udarbejde et gavebrev, så du har styr på dokumentation. Med Legal Desk kan du hurtigt og billigt oprette et gavebrev, som du kan give til den, du ønsker at forkæle. Opret dit gavebrev i dag med Legal Desk ved at trykke på ‘Lav gavebrev’ nedenfor.

Ofte stillede spørgsmål

.

Hvornår skal jeg betale gaveafgift?

Du skal betale gaveafgift, når du giver større gaver, der overstiger de afgiftsfri beløb. Gaver af mindre værdi i forbindelse med lejligheder som fødselsdage og bryllupper er skattefrie.

Hvem skal betale gaveafgiften?

Modtageren af gaven er ansvarlig for at betale gaveafgiften, men giveren hæfter også, hvis modtageren ikke betaler.

Hvordan beregner jeg gaveafgiften?

Gaveafgiften beregnes af den del af gavens værdi, der overstiger det afgiftsfrie beløb. Afgiften er en vis procentdel af dette beløb, afhængigt af relationen mellem giver og modtager.

Hvad er et gavebrev, og hvorfor er det vigtigt?

Et gavebrev er et dokument, der bekræfter gaven og dens værdi. Det er vigtigt som dokumentation over for myndighederne og kan også indeholde aftaler om, hvem der betaler gaveafgiften.

Hvornår skal gaveafgiften betales?

Gaveafgiften skal betales senest den 1. maj året efter, at gaven er givet.

Hvordan fastsættes værdien af en gave, der ikke er kontanter?

Værdien afhænger af gavens type. Værdipapirer vurderes til kursen på gavetidspunktet, ting vurderes til fakturaværdi eller brugsværdi, og fast ejendom vurderes til ejendomsværdi +/- 15% eller handelsværdi.

Hvad er beløbsgrænsen for afgiftsfrie gaver i 2025?

Beløbsgrænsen for afgiftsfrie gaver i 2025 er 76.900 kr. for børn, stedbørn, børnebørn, oldebørn, stedforældre, bedsteforældre, forældre, bofæller og plejebørn. For svigerbørn er beløbsgrænsen 26.900 kr.

Gælder beløbsgrænsen for hver gavegiver?

Ja, beløbsgrænsen gælder for hver gavegiver. Det betyder, at hvis begge forældre giver en gave til deres barn, kan de hver give en gave op til beløbsgrænsen.