Arveforskud

Et arveforskud er, som betegnelsen antyder, et forskud på en arvings arv. Det betyder, at du kan give én eller flere af dine arvinger en del af deres arv, mens du stadig er her til at opleve den glæde, som arven bringer med sig.

Kun 299,-

Inkl. moms

Spar kr. 1.500,-

Ift. traditionel advokat

10 - 15 min.

I reelt tidsforbrug

100% tilfredshedsgaranti eller pengene retur

Arveforskud

Minimér arveafgiften med et arveforskud

Tag kontrol over din arv

Udfyld og modtag straks

Vi hjælper dig hele vejen

100% tilfredshedsgaranti

Mere end 275.000 tilfredse kunder

100% tilfredshedsgaranti eller pengene retur*

Legal Desk benyttes af over 275.000 virksomheder, selvstændige, private og samarbejdspartnere!

Kun 299,-

Inkl. moms

Spar kr. 1.500,-

Ift. traditionel advokat

10 - 15 min.

I reelt tidsforbrug

Arveforskud

Minimér arveafgiften med et arveforskud

Tag kontrol over din arv

Udfyld og modtag straks

Vi hjælper dig hele vejen

100% tilfredshedsgaranti

Mere end 275.000 tilfredse kunder

100% tilfredshedsgaranti eller pengene retur*

Hvad er et arveforskud?

Et arveforskud giver dig mulighed for at give en eller flere af dine arvinger forskud på arven, mens du lever. Det vil sige, at arvingen modtager en del af sin arv, mens arveladeren (den der arves efter) stadig er i live.

Et arveforskud kan kun gives til ens arvinger. Det betyder, at du for eksempel ikke kan give arveforskud til dine børnebørn, hvis dine børn stadig lever, medmindre du har indsat dine børnebørn i et testamente, og de derfor er arvinger efter dig.

Et arveforskud bliver typisk anvendt, hvis du for eksempel har flere børn, og der opstår behov for at hjælpe ét af dem økonomisk, men du samtidigt ikke ønsker, at der skal gøres forskel på børnene.

Eksempel:

Hanne har to børn – Søren og Anders. I forbindelse med køb af lejlighed ønsker Hanne at hjælpe Anders, men vil samtidig ikke gøre forskel på sine børn. Hun opretter derfor en aftale om arveforskud på 100.000 kr. til Anders. Da Hanne dør efterlader hun sig en arv på 300.000 kr.

Arveforskuddet på 100.000 kr. til Anders lægges herefter oven i arven, så arven samlet bliver på 400.000 kr. Søren og Anders vil herefter arve 200.000 kr. hver, men da Anders allerede har modtaget de 100.000 kr. i arveforskud fratrækkes de hans arv. Det betyder derfor, at arven efter Hanne på 300.000 kr. skal fordeles med 200.000 kr. til Søren, mens Anders kun skal modtage 100.000 kr. i arv. På denne måde vil de begge samlet have modtaget 200.000 kr. i arv.

Som alternativ til et arveforskud, kan du oprette et rentefrit familielån, hvis du ønsker at give dine børn økonomisk hjælp. Fordelen ved et familielån er, at der ikke behøves at pålægges renter på lånet. Læs mere og opret et rentefrit familielån her.

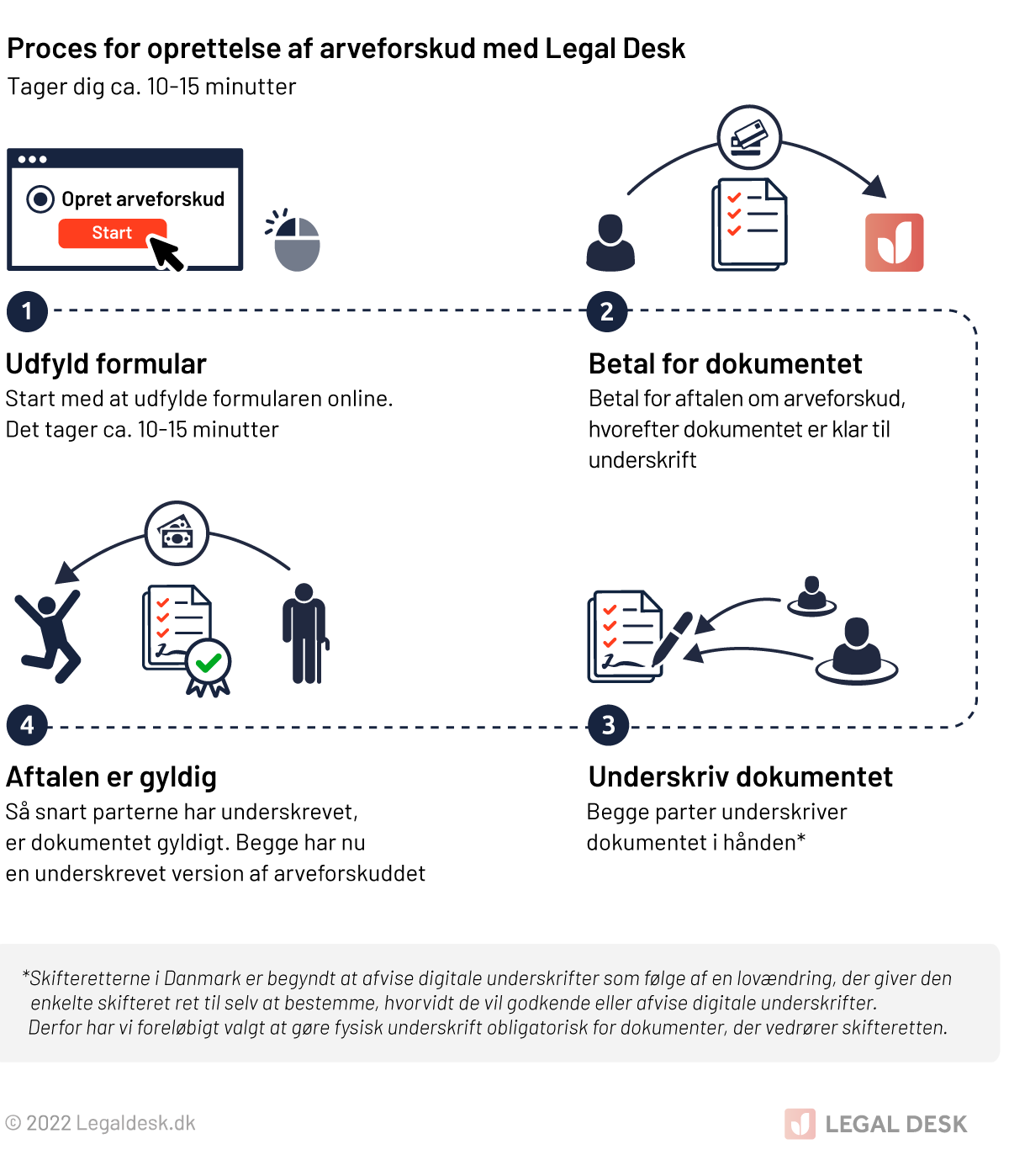

Hvordan giver jeg et arveforskud?

Selvom der ikke i Arveloven er nogen formkrav forbundet med at give et arveforskud, anbefales det generelt, at der udarbejdes en skriftlig aftale om arveforskud (arveforskudskontrakt). Dette skyldes, at der ellers nemt kan opstå tvivl om, hvorvidt der er tale om et arveforskud eller en gave. Ved sådanne tvivlsspørgsmål vil en dommer uden beviser for det modsatte antage, at der er tale om en gave.

Det kan eksempelvis være et problem, hvis giveren af arveforskuddet netop har valgt at give et arveforskud frem for et gavebrev for at undgå, at der sker forskelsbehandling ved bodelingen, når giveren engang går bort. Hvis beløbet bliver anset som en gave, vil det nemlig ikke blive fratrukket, når giveren går bort og arven skal fordeles. Det vil således kunne give en utilsigtet fordel til modtageren af arveforskuddet.

Omvendt er der også mulighed for at få lavet et arveafkald, som er en skriftlig erklæring om, at man ikke ønsker at modtage arv fra en bestemt person. Dette kan du læse meget mere om her.

Hvad er forskellen på et arveforskud og en gave?

Den væsentligste forskel mellem en gave og et arveforskud er, at arveforskuddet vil blive fratrukket den arv, som modtageren af arveforskuddet ville være berettiget til. På den måde kan du stille alle dine arvinger lige i sidste ende, da de alle vil modtage lige meget arv efter dig. Hvis du ønsker at give en gave, vil det være en fordel at lave et gavebrev. Du kan her læse mere om vores gavebrev.

Hvad kan gives som arveforskud?

Arveforskud kan gives i forskellige værdier. Udover kontanter, der oftest bliver brugt, kan du også give arveforskud i andre genstande, som for eksempel møbler, antikviteter, smykker, malerier, biler, aktier, pantebreve og eftergivelse af gæld. Du kan dog ikke bruge dette arveforskud til at give en fast ejendom.

Hvorfor skal jeg lave en aftale om arveforskud?

Hvis du skal give et arveforskud til en person, giver en skriftlig aftale om arveforskud en række fordele for både arvelader (den person, der efterlader arv) og arvingen:

-

Den fungerer som dokumentation (bevis) for, at det er et arveforskud, og eksempelvis ikke en gave, der er givet

-

Den bestemmer de nærmere vilkår for arveforskuddet, herunder hvem der skal betale en eventuel gaveafgift (se nedenfor).

-

Den giver arvelader (den person, der efterlader arven) mulighed for at bestemme, at arveforskuddet skal være modtagerens særeje. Det betyder, at hvis modtageren er - eller senere bliver - gift, skal arveforskuddet ikke deles med en eventuel ægtefælle ved separation eller skilsmisse.

Se, hvordan Legal Desk virker. Artiklen fortsætter under videoen.

Gaveafgift

Det er vigtigt at være opmærksom på, at det at give et arveforskud kan være forbundet med en gaveafgift. Du kan dog give arveforskud uden at betale afgift, hvis beløbet er under en vis værdi eller gives til en ægtefælle. Hvis beløbet derimod er over denne værdi, skal der betales gaveafgift. Gaveafgiften er en vis procentdel af det beløb, der ligger over grænseværdien.

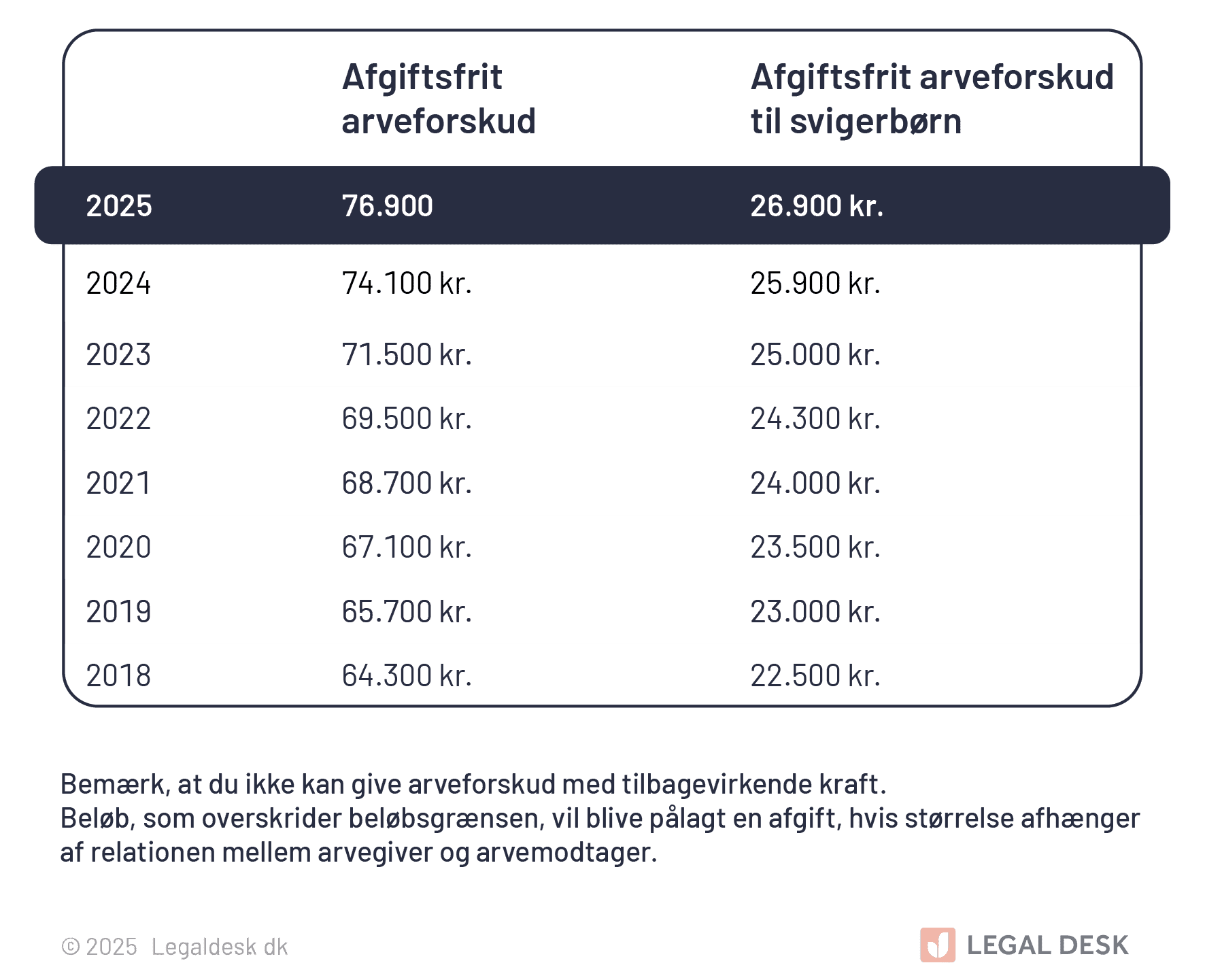

Det afgiftsfrie beløb for arveforskud, altså det beløb, du kan give arveforskud på uden at skulle betale gaveafgift, er 76.900 kr. (2025). Denne sats gælder blandt andet børn, stedbørn, bedsteforældre, stedforældre, plejebørn og samlevende, der har boet sammen i mindst to år. Hvis arveforskuddet gives til svigerbørn, er det afgiftsfrie beløb dog kun 26.900 kr. (2025). Så længe du holder dig under dette beløb, kan arveforskuddet bruges som en afgiftsfri gave.

Du kan læse mere om gaveafgift og se alle satser for afgiftsfrie beløb til ægtefæller, børn, stedbørn, svigerforældre m.m. i vores artikel om gaveafgift.

Kan jeg bruge arveforskud til at give en skattefri gave?

Et arveforskud beskattes på samme måde som ved gaver. Du kan derfor afgiftsfrit give 76.900 kr. i 2025 (74.100 kr. i 2024) i enten arveforskud eller gave til din nærmeste familie.

Det betyder, at et arveforskud sagtens kan fungere som en skattefri gave, men det kræver naturligvis, at størrelsen på beløbet ikke overstiger den årlige afgiftsfrie beløbsgrænse. Flere benytter arveforskud til løbende at uddele skattefri arv til deres børn og øvrige arvinger, sådan at de ikke skal betale nær så meget i arveafgift, når de engang går bort og deres samlede formue skal fordeles.

Du kan således sagtens bruge et arveforskud som skattefri gave til børn eller arvinger, som alligevel arver efter dig, og du samtidig ønsker, at der samlet set skal ske en fair fordeling mellem alle dine arvinger, når du engang går bort.

Hvordan gør jeg arveforskuddet gyldigt?

Når du har gennemført formularen og købt din aftale om arveforskud, modtager du straks dokumentet. Herefter skal den dateres og underskrives af arvelader (den person, der efterlader arven) og arvingen. Din aftale om arveforskud vil herefter være gyldig, og der er således ikke krav om tinglysning, advokat-assistance eller lignende. For aftaler om arveforskud vil det ofte være en fordel, men ikke et krav, at bruge vitterlighedsvidner.

Har du allerede givet et arveforskud?

Hvis du allerede har givet et arveforskud og er i tvivl om, hvorvidt det overskred beløbsgrænsen for afgiftsfrie beløb, kan du se det afgiftsfrie beløb for de forgangne år her:

Lav nemt arveforskud med Legal Desk

Hvis du gerne vil undgå misforståelser, når du giver en eller flere arvinger forskud på deres arv, anbefaler vi på det kraftigste, at du får udarbejdet en skriftlig aftale, der dokumenterer arveforskuddet.

Med Legal Desk betaler du en brøkdel af, hvad en advokat ville tage for samme ydelse samtidig med, at du nemt og hurtigt kan gøre det hele selv hjemme fra sofaen. Du kan altid ringe til os indenfor vores åbningstid, hvis du har spørgsmål.

Gå i gang med det samme ved at klikke ‘Lav arveforskud nu’ nedenfor.

Ofte stillede spørgsmål

.

Hvor meget må man give i forskud på arv?

Du kan give forskud på arv på op til 76.900 kr. pr. år (2025) hvis du ønsker at undgå at skulle betale gaveafgift.

Hvor meget må man give sine børn i arveforskud?

Det afgiftsfrie beløb for arveforskud til sine børn ligger som udgangspunkt på 76.900 kr. (2025). Beløbsgrænsen for det afgiftsfrie arveforskud til svigerbørn ligger dog på 26.900 kr. (2025).

Hvad er forskellen på en gave og et arveforskud?

Arveforskuddet vil blive fratrukket den arv, som du ville være berettiget til. En gave bliver ikke fratrukket nogen arv.

Hvor meget kan jeg arve uden at betale skat?

Det kommer an på din relation til arvelader. Børn kan modtage et arveforskud på op til 76.900 kr. (2025) afgiftsfrit pr. år. Svigerbørn kan modtage et arveforskud på op til 26.900 kr. (2025) pr. år. Bedsteforældre, stedforældre, stedbørn, plejebørn og samlevende, du har boet sammen med i mindst to år, kan også modtage et afgiftsfrit arveforskud på op til 76.900 kr. årligt.

Øvrige arvinger skal betale almindelig indkomstskat af det arveforskud de modtager.

Hvor meget skal man betale i skat af arv?

Hvis du er ægtefælle til den afdøde, skal du ikke betale nogen arveafgift.

Hvis det beløb, du modtager som forskud på arv, overstiger den skattefrie beløbsgrænse for nære familiemedlemmer til arvelader, vil du være forpligtet til at betale en arveafgift på 15%.

Hvis du som bedsteforælder eller svigerforælder modtager forskud på arv, der overstiger den skattefrie beløbsgrænse, vil du være forpligtet til at betale en arveafgift på 36,25%.

Kan man få forskud på arv?

Ja. Som arving kan du modtage en del af den arv, du er berettiget til, hvis personen, du forventer at arve fra, giver dig en del af arven, mens de stadig er i live.

Hvad må man give i arveforskud?

Du kan give kontanter og arveforskud i andre genstande såsom møbler, antikviteter, malerier, smykker, biler, pantebrevet, eftergivelse af gæld og aktier.

Hvor meget må man få i arveforskud?

I 2025 kan du afgiftsfrit modtage et arveforskud på op til 76.900 kr. af dine nærmeste familiemedlemmer. Det skattefrie beløb for andre familiære relationer kan findes ovenfor.