Skat af lejeindtægter fra privat udlejning

Hvis du har lejeindtægter, skal du huske, at de er skattepligtige. Der er dog mange penge at spare ved at kende skattereglerne. Læs med her og bliv klogere på beskatningen af lejeindtægter. Du kan også nemt lave din lejekontrakt med Legal Desk.

Kun 399,-

Inkl. moms

Spar kr. 2.000,-

Ift. traditionel advokat

10 - 15 min.

I reelt tidsforbrug

100% tilfredshedsgaranti eller pengene retur

Lejekontrakt

Sikrer både lejer og udlejer

Indeholder alle nødvendige punkter

Udfyld og modtag straks

Underskriv digitalt

Alle dokumenter samlet ét sted

Mere end 275.000 tilfredse kunder

100% tilfredshedsgaranti eller pengene retur*

Legal Desk benyttes af over 275.000 virksomheder, selvstændige, private og samarbejdspartnere!

Kun 399,-

Inkl. moms

Spar kr. 2.000,-

Ift. traditionel advokat

10 - 15 min.

I reelt tidsforbrug

Lejekontrakt

Sikrer både lejer og udlejer

Indeholder alle nødvendige punkter

Udfyld og modtag straks

Underskriv digitalt

Alle dokumenter samlet ét sted

Mere end 275.000 tilfredse kunder

100% tilfredshedsgaranti eller pengene retur*

Skat af lejeindtægter

Dine lejeindtægter er som udgangspunkt skattepligtige, uanset om du udlejer privat eller gennem et udlejningsbureau. Privat udlejning betyder,at du selv står for udlejning og ikke anvender et udlejningsbureau som eksempelvis Airbnb.

Hvor meget du skal betale i skat af dine lejeindtægter afhænger først og fremmest af, hvor lange perioder du udlejer boligen i. Her skelnes der mellem delvis- eller hel udlejning:

-

Delvis udlejning: Udlejning af bolig i en periode på under 12 måneder eller udlejning af et værelse i boligen.

-

Hel udlejning: Udlejning af bolig i mere end 12 måneder.

Hvis du skal leje din bolig ud, kan du nemt udarbejde lejekontrakten med Legal Desk.

Delvis udlejning

Ved delvis udlejning beskattes indtægterne som kapitalindkomst. Det betyder, at du kan vælge mellem bundfradragsmetoden eller regnskabsmetoden, når den skattepligtige indkomst opgøres.

Anvender du bundfradragsmetoden, er lejeindtægterne skattefrie, så længe de ikke overstiger 13.100 kr. (2025). Overstiger dine lejeindtægter 13.100 kr., er 60 pct. af det overstigende beløb skattepligtigt. Dette vil sige, at det altså ikke er hele det overstigende beløb, der er skattepligtigt, men kun 60 pct. af dette. Dette bliver illustreret i nedenstående eksempel.

Anvender du i stedet regnskabsmetoden, kan du ved opgørelsen få fradrag for de udgifter, som er relateret til boligen. Det drejer sig om udgifter til f.eks. ejendomsskat, varme og el. Fradraget må dog ikke overstige bruttolejeindtægten. Ofte er bundfradragsmetoden mest fordelagtig. Se eksempel på, hvordan bundfradragsmetoden fungerer i praksis her:

Eksempel med bundfradragsmetoden: Sofie har udlejet sin bolig til William i syv måneder. Det har givet hende en lejeindtægt på 45.000 kr. Af disse 45.000 kr. kan Sofie starte med at fratrække bundfradraget på de 13.100 kr. (2025), hvilket efterlader 31.900 kr. Da det kun er 60 pct. af dette beløb, der er skattepligtig lejeindtægt, skal du trække 40 pct. af indtægten, hvilket giver et samlet skattepligtigt beløb på 19.140 kr., som er det, der skal angives på din årsopgørelse.

Hel udlejning

Ved hel udlejning af bolig beskattes indtægterne som udgangspunkt i din personlige indkomst. Fordi du udlejer i minimum 12 sammenhængende måneder, behandles udlejningen som erhvervsmæssig. Det betyder, at indtægterne betragtes som din almindelige lønindkomst. Fordi udlejningen behandles som erhvervsmæssig udlejning, har du som udlejer typisk mulighed for at vælge mellem tre beskatningsmetoder:

-

Den almindelige indkomstmetode

Uanset hvilken metode der anvendes, skal du lave regnskab over indtægter og udgifter og udfylde oplysningsskemaet (også kaldet selvangivelsen) på skat.dk.

Almindelig indkomstmetode

Ved den almindelige indkomstmetode reguleres indtægter og udgifter i den personlige indkomst. Udlejningsgevinst tillægges indkomsten, mens eventuelt tab fratrækkes. Indkomstmetoden giver dig som udlejer den mulighed, at boligrelaterede udgifter kan fratrækkes i lejeindtægten. Dette omfatter udgifter som vedligeholdelsesudgifter, renovationsudgifter, ejendomsskatter, forsikring af boligen m.m. Udgifter fratrækkes lejeindtægten og angives herefter i rubrik 111 i din opgørelse på skat.dk, mens underskud angives i rubrik 112.

Virksomhedsordningen

Anvendes virksomhedsordningen, betaler du skat efter andre regler. Ud over at kunne fratrække de boligrelaterede udgifter, kan du også få fradragsværdi for dine renteudgifter. Du skal stadig udarbejde regnskab til skat, hvor indtægter og udgifter, inkl. renteudgifter, fratrækkes lejeindtægten. Det beløb, som du ender med, er din nettolejeindtægt. Indtægten beskattes midlertidigt med 22 pct. og indsættes som opsparet overskud i virksomhedsordningen. Du kan selv bestemme, hvornår overskuddet skal udbetales til dig, hvorefter beskattes overskuddet efter din almindelige trækprocent.

Hvis du betaler topskat i 2025, men regner med at dette vil ændre sig i de kommende år, kan du vente med at udbetale overskuddet til dette tidspunkt, hvilket selvsagt sparer dig penge. Når overskuddet så udbetales, får du beskatningen på de, allerede på forhånd betalte 22 pct., tilbage af skat.

Kapitalafkastordningen

Ved anvendelse af kapitalafkastordningen beregnes der et kapitalafkast ud fra boligens værdi, som efterfølgende kan overføres til kapitalindtægten. Ligesom virksomhedsordningen, giver kapitalafkastordningen også mulighed for fradrag for boligrelaterede renteudgifter. For at beregne kapitalafkastet skal man bruge de gældende satser. Kapitalafkastsatsen for både 2019, 2020, 2021 og 2022 var 0 pct, mens den for 2023 og 2024 var henholdsvis 3 og 4 procent. Derfor er der ikke noget at hente i forhold til fradragsværdien af renteudgifterne før 2023. Satsen for 2025 er ikke offentliggjort endnu.

Få udarbejdet din lejekontrakt med Legal Desk

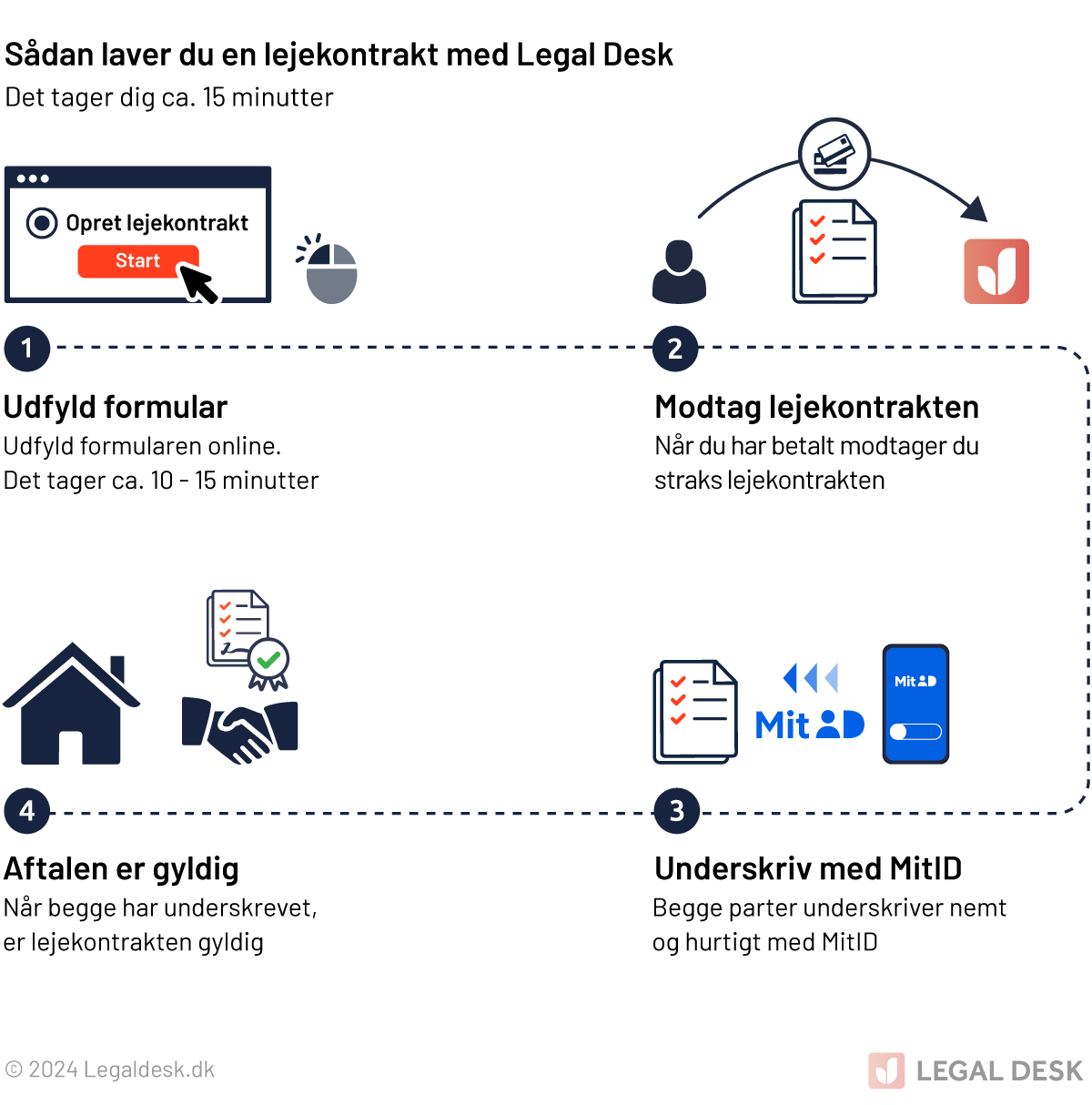

Uanset om du skal leje din bolig helt eller delvist ud, så kan du nemt og billigt lave lejekontrakten med Legal Desk. Du fylder blot vores formular, betaler og så modtager du straks herefter din lejekontrakt, klar til underskrift med MitID.

Klik ‘Lav lejekontrakt nu’ og så er du i gang!

Ofte stillede spørgsmål

.

Skal jeg betale skat af mine lejeindtægter?

Ja, som udgangspunkt er alle lejeindtægter skattepligtige, uanset om du udlejer privat eller gennem et udlejningsbureau.

Hvad er forskellen på delvis og hel udlejning?

Delvis udlejning er, når du udlejer din bolig i mindre end 12 måneder, eller hvis du udlejer et værelse. Hel udlejning er, når du udlejer din bolig i mere end 12 måneder.

Hvordan beskattes lejeindtægter ved delvis udlejning?

Ved delvis udlejning beskattes lejeindtægterne som kapitalindkomst. Du kan vælge mellem bundfradragsmetoden eller regnskabsmetoden, når den skattepligtige indkomst opgøres.

Hvordan beskattes lejeindtægter ved hel udlejning?

Ved hel udlejning beskattes lejeindtægterne som personlig indkomst, da udlejningen betragtes som erhvervsmæssig. Du kan vælge mellem den almindelige indkomstmetode, virksomhedsordningen eller kapitalafkastordningen, når den skattepligtige indkomst opgøres.

Hvad er bundfradragsmetoden?

Bundfradragsmetoden betyder, at du kan trække et bestemt beløb (bundfradrag) fra dine lejeindtægter. I 2025 er bundfradraget 13.100 kr. Hvis dine lejeindtægter ikke overstiger dette beløb, er de skattefrie.

Hvordan beregnes skatten, hvis mine lejeindtægter overstiger bundfradraget?

Hvis dine lejeindtægter overstiger bundfradraget, er 60% af det overstigende beløb skattepligtigt.

Hvad er regnskabsmetoden?

Ved regnskabsmetoden kan du trække de udgifter, der er relateret til boligen, fra dine lejeindtægter. Det kan for eksempel være udgifter til ejendomsskat, varme og el.

Hvad er den almindelige indkomstmetode?

Ved den almindelige indkomstmetode reguleres indtægter og udgifter i den personlige indkomst. Boligrelaterede udgifter kan trækkes fra lejeindtægten.