Moms

Når du har en virksomhed, skal du typisk registrere og indberette moms. I denne artikel forklarer vi om reglerne for moms, og gør dig klogere på, hvornår de gælder for dig og din virksomhed, hvad du skal være opmærksom på, og hvordan du beregner momsen.

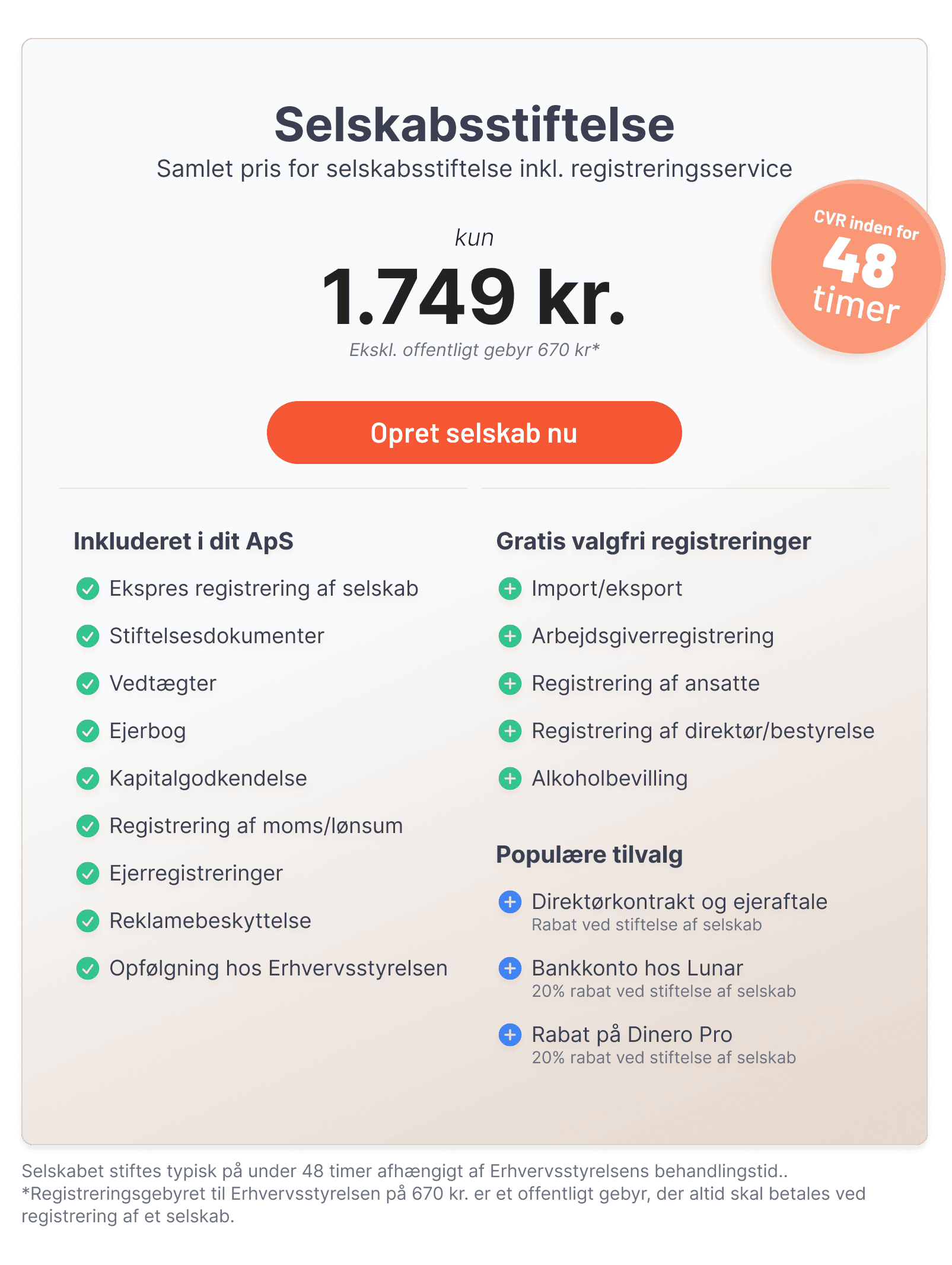

Kun 1.749,-

Ekskl. moms

Spar kr. 4.000,-

Ift. traditionel advokat

10 - 15 min.

I reelt tidsforbrug

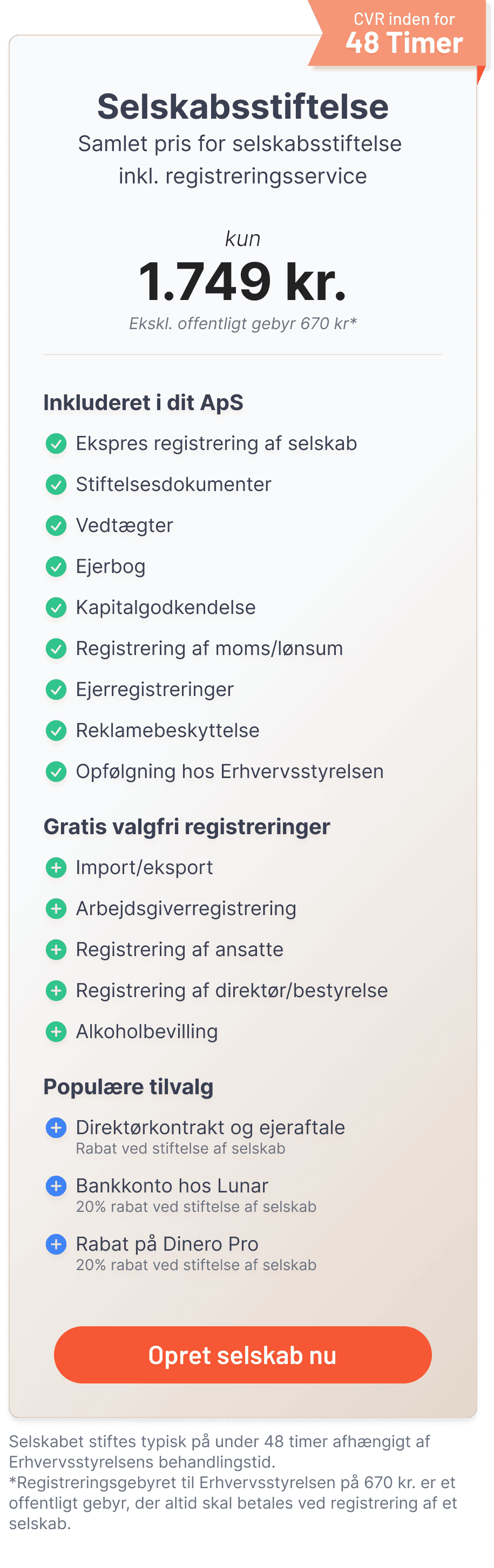

Selskabsstiftelse

Opret og modtag på 10 minutter

Få CVR inden for 48 timer

Bekræftelse af selskabskapital

Fuld dokumentpakke inkl. ejerbog og vedtægter

Mere end 60.000 selvstændige har valgt Legal Desk

Vi stifter over 30% af landets ApS'er

Ekskl. obligatorisk gebyr til Erhvervsstyrelsen på 670,-

Legal Desk benyttes af over 275.000 virksomheder, selvstændige, private og samarbejdspartnere!

Kun 1.749,-

Ekskl. moms

Spar kr. 4.000,-

Ift. traditionel advokat

10 - 15 min.

I reelt tidsforbrug

Selskabsstiftelse

Opret og modtag på 10 minutter

Få CVR inden for 48 timer

Bekræftelse af selskabskapital

Fuld dokumentpakke inkl. ejerbog og vedtægter

Mere end 60.000 selvstændige har valgt Legal Desk

Vi stifter over 30% af landets ApS'er

Ekskl. obligatorisk gebyr til Erhvervsstyrelsen på 670,-

Skal vi også hjælpe dig?

Hvad er moms?

Moms er en forkortelse for meromsætningsafgift (også kaldet merværdiafgift). Moms er en offentlig og indirekte skat/afgift, der bliver beregnet af varens eller tjenesteydelsens værdi og som opkræves af sælgeren. I Danmark tillægges størstedelen af varer og ydelser som udgangspunkt en momsafgift på 25 procent.

Langt de fleste erhvervsdrivende betaler moms i Danmark. Der er dog visse varer og tjenesteydelser, der er fritaget for moms. Virksomheder, som handler med disse, skal i stedet betale det, der kaldes lønsumsafgift.

Skal jeg betale moms?

Hvis følgende to betingelser er opfyldt, skal din virksomhed registreres for- og indberette moms:

- Din virksomhed sælger varer eller tjenesteydelser

- Virksomhedens samlede omsætning overstiger 50.000 kr. om året

Hvis din virksomhed handler med varer eller tjenesteydelser, der er fritaget for moms, skal der derimod betales lønsumsafgift. Det gælder eksempelvis, hvis du driver lægepraksis, kiropraktor, forfattervirksomhed og bankforretninger. Lønsumsafgift er altså en anden type afgift, der bliver pålagt momsfrie tjenesteydelser. Du kan læse mere om lønsumsafgift her.

Selvom din virksomhed ikke opfylder begge betingelser, eksempelvis hvis din virksomhed endnu ikke omsætter for over 50.000 kr./året, kan du lade din virksomhed registrere for moms frivilligt. Læs mere om pligt til udarbejdelse af momsregnskab længere nede.

Hvad er brugtmoms?

Sælger du varer, der allerede er betalt moms af, kan du vælge at bruge en såkaldt “brugtmomsordning” i stedet for almindelig moms. Fordelen ved brugtmoms er, at der kun skal betales moms af fortjenesten og ikke af hele salgsprisen. Køber du en brugt bil til 100.000 kr., som du videresælger til 110.000 kr, skal der altså kun betales moms af 10.000 kr og ikke af den samlede salgspris på 110.000 kr.

Pligt til udarbejdelse af momsregnskab

Er du momsregistreret, har du pligt til at udarbejde et momsregnskab. Et momsregnskab er et regnskab over, hvor meget du enten skal have tilbage eller betale i moms. Det er med andre ord et regnskab, der viser, hvor meget du har til gode hos SKAT, eller hvor meget du skylder. Når du udarbejder momsregnskabet, skal du være opmærksom på, at det fremgår tydeligt, hvilke varer eller ydelser, som er blevet solgt og købt af din virksomhed (hhv. salgsmoms og købsmoms). Det er vigtigt, at der skelnes mellem de to typer af moms i momsregnskabet, da du skal bruge dem til at beregne, hvor meget din virksomhed skal betale i moms.

Hvordan beregnes moms?

Moms opgøres som procent (%) og ligger på enten 6%, 12% eller 25%, afhængigt af hvilke varer/tjenesteydelser, der er tale om. Størstedelen af alle varer er underlagt en momssats på 25%, hvilket betyder, at det er denne procentsats, som skal tillægges prisen for den vare eller tjenesteydelse, der er blevet solgt.

Eksempel: En vase sælges for 250 kr. inkl. moms til en kunde. Da der er en moms på 25%, vil vasen eksklusiv moms koste 200 kr. (200 kr. / 1,25).

Som erhvervsdrivende skal du betale moms, når du køber varer og tjenesteydelser til virksomheden fra leverandører og andre. Når du sælger varer og/eller tjenesteydelser til kunder, vil kunden på samme måde betale moms for varen eller ydelsen til dig.

Hvordan beregner jeg moms i virksomheden?

Når du skal beregne, hvor meget du skal betale i moms, skal du først opgøre, hvor meget du momspligtigt har solgt for (salgsmoms) og herefter fratrække, hvor meget du momspligtigt har købt for (købsmoms). Hvis du har solgt mere end du har købt, vil der være et overskydende beløb - det er det beløb, du skylder i moms.

Eksempel: Virksomheden ApS har i 1. kvartal solgt varer for 10.000 kr. inklusiv moms, hvilket betyder, at virksomheden har salgsmoms for 2.000 kr. (10.000 - (10.000 / 1,25)). Virksomheden ApS har i 1. kvartal købt materialer for 4.000 kr. inklusiv moms, hvilket betyder, at virksomheden har købsmoms for 800 kr. (4.000 - (4.000 / 1,25)). Virksomheden ApS skal derfor betale 1.200 kr. i moms for 1. kvartal (2.000 - 800).

Alle regnskabsprogrammer vil automatisk lave en momsopgørelse for dig, så du nemt og hurtigt kan se, hvor meget du skal betale i moms, eller om du har penge tilgode i moms. Disse momsberegnere gør det meget nemmere at holde styr på din moms.

Hvordan indberetter jeg moms?

Moms skal indberettes til SKAT. Du skal indberette momsen digitalt på www.skat.dk ved at klikke på knappen “Indberet moms” i menuen. Når du skal indberette moms hos SKAT, skal du oplyse, hvad du har betalt af moms (købsmoms), samt hvad du har solgt med moms (salgsmoms). SKATs system beregner herefter selv det beløb, der skal betales (eller modtages).

Når du har indberettet moms på www.skat.dk, vil du modtage en kvittering for indberetningen på hjemmesiden. Kvitteringen vil indeholde et elektronisk indbetalingskort med en FI-kode (som på indbetalingskort), så du kan betale momsen med det samme.

Frister for momsindberetning

Moms kan beregnes for forskellige perioder, herunder enten månedligt, kvartalsmæssigt eller halvårligt.

- Månedsvis: Hvis du omsætter for mere end 50 mio. kr. årligt

- Kvartalsvis: Hvis du omsætter for mellem 5-50 mio. kr. årligt

- Halvårligt: Hvis du omsætter for under 5 mio. kr. årligt

Din virksomhed kan også godt betale moms enten månedsvis eller kvartalsvis, hvis du selv søger om det. Nystartede virksomheder skal dog indberette moms kvartalsmæssigt i minimum 1,5 år.

Skal jeg oplyse moms i mine priser?

Du skal som hovedregel altid oplyse prisen inklusiv moms, når du sælger varer til forbrugere, der handler til privatforbrug. Sælger du derimod varer til en erhvervsdrivende, der handler i erhvervsøjemed, kan du godt oplyse prisen eksklusiv moms i markedsføringsmateriale såsom på en hjemmeside eller i et katalog. Sælger du eksempelvis materialer til en VVS’er, må du gerne oplyse prisen eksklusiv moms, men momsen skal dog fremgå af fakturaen, da VVS’eren stadig skal betale momsen.

Hvad er momsfritagelse?

Nogle varer og tjenesteydelser er fritaget for moms såsom sundhedsydelser, undervisnings- og kursusvirksomhed, kunstnerisk virksomhed, fast ejendom, og velgørende aktiviteter. Til disse ydelser gælder individuelle betingelser, undtagelser og særregler. Det kan derfor anbefales, at du læser op på hvilke regler, der gælder for lige netop den ydelse, du tilbyder på SKATs hjemmeside.

Hvis en vare eller tjenesteydelse opnår momsfritagelse, skal du være opmærksom på, at du typisk i stedet skal betale lønsumsafgift. Du kan læse mere om lønsumsafgift for netop din branche på SKATs hjemmeside.

Hvad er et VAT nummer?

I Danmark kaldes virksomheders momsnummer også for et CVR nummer, hvilket du kan læse mere om her. VAT er det engelske ord for moms, og et VAT-nummer er altså det samme som et CVR-nummer. Hvis du har en dansk virksomhed, og du bedes oplyse dit VAT-nummer, skal du bare skrive DK- efterfulgt af dit CVR-nummer, eksempelvis DK-37890235.

Opret virksomhed med Legal Desk

Du kan nemt og hurtigt oprette din virksomhed online med Legal Desk. Det gælder hvad enten, det er en enkeltmandsvirksomhed, et ApS eller et A/S. Vi håndterer alle nødvendige registreringer, herunder moms, ligesom vi sørger for at bekræfte selskabskapitalen.

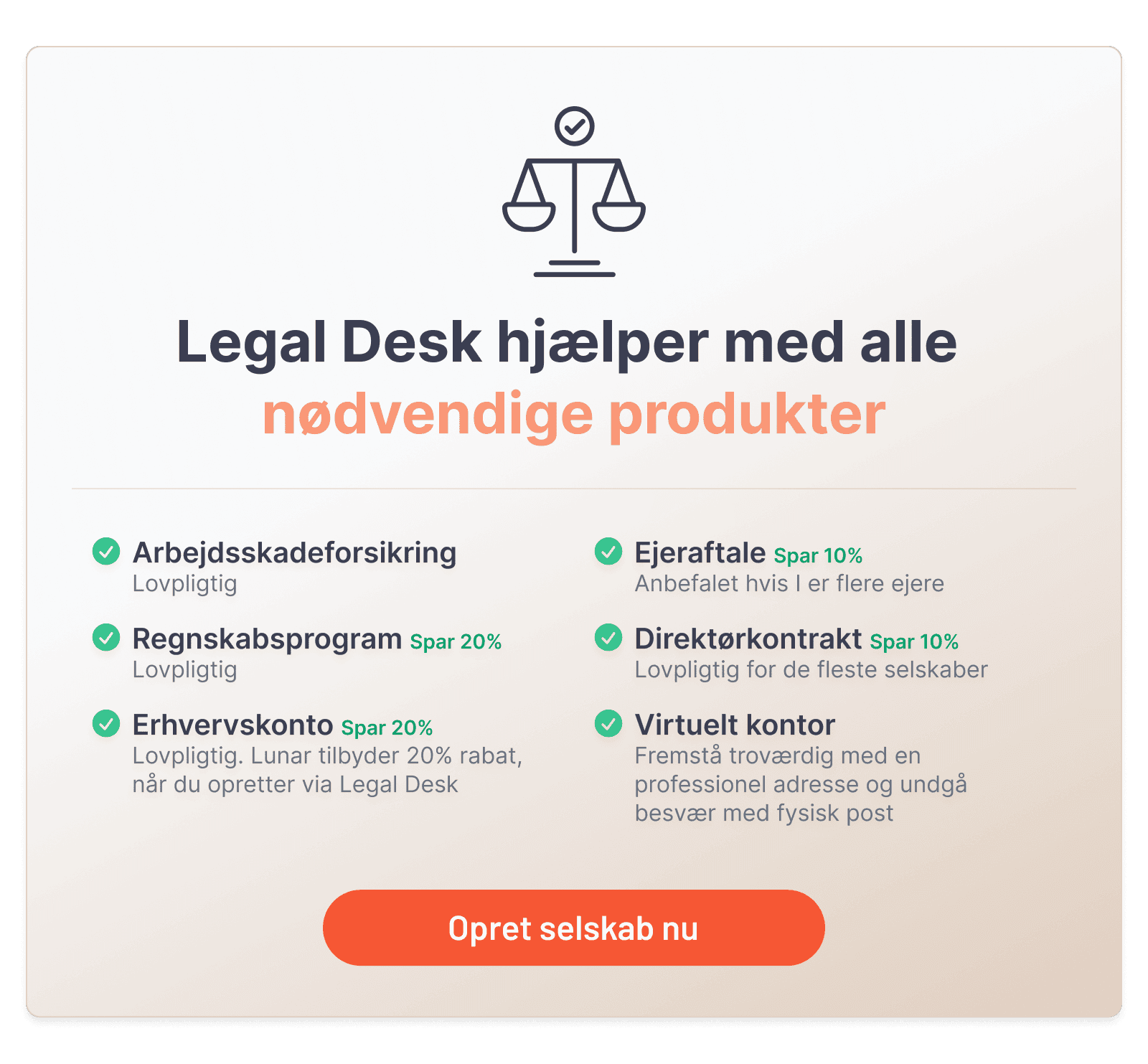

Eksklusive rabatter med Legal Desk

Legal Desk samarbejder med en række af de førende udbydere af de lovpligtige produkter – eksempelvis regnskabsprogrammer, forsikringer og erhvervskonto – som alle virksomhedsejere skal have. Du kan derfor få rabat på disse produkter, hvis du vælger at oprette dem via Legal Desk.

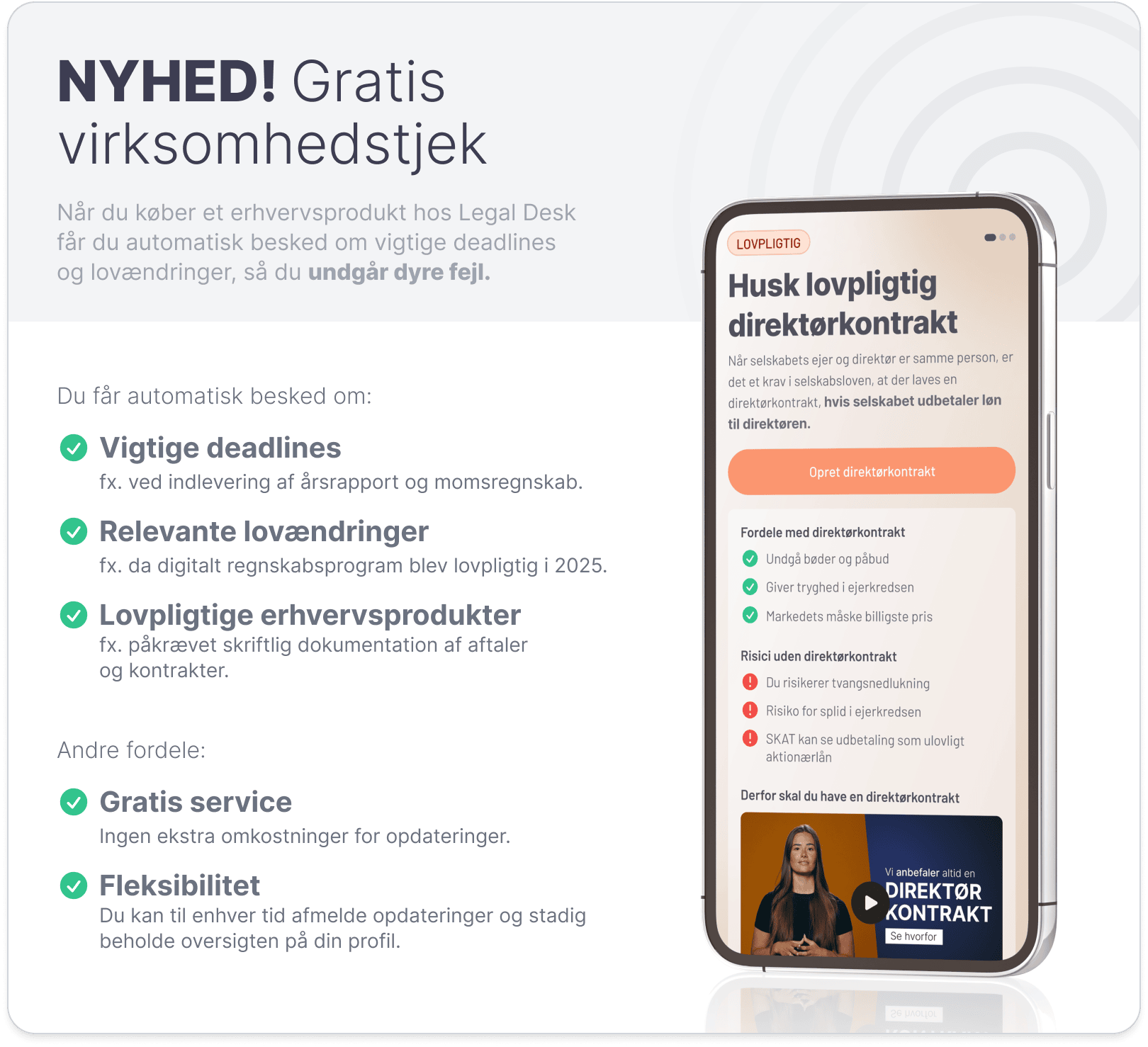

OBS. Du skal ikke foretage dig noget for at få virksomhedstjekket. Det sker automatisk, når du køber et erhvervsprodukt hos Legal Desk.

Ofte stillede spørgsmål

.

Hvad er momsen i Danmark?

Som udgangspunkt tillægges varer og ydelser i Danmark en momsafgift på 25%.

Hvor meget betaler virksomheder i moms?

Når du skal beregne, hvor meget du skal betale i moms, skal du først opgøre, hvor meget du momspligtigt har solgt for (salgsmoms) og herefter fratrække, hvor meget du momspligtigt har købt for (købsmoms). Hvis du har solgt mere, end du har købt, vil der være et overskydende beløb – det er det beløb, du skylder i moms. Læs mere her

Hvornår betaler man ikke moms?

Hvis din virksomhed leverer momsfri ydelser som fx sundhedsbehandling eller undervisning, er du fritaget for at betale moms. Det samme gælder, hvis din virksomhed omsætter for mindre end 50.000 kr om året.

Hvad er reglerne for moms?

Der er flere regler for moms. Du kan læse mere om momsreglerne her.

Hvorfor tager man 20% fra i moms og ligger 25% til?

Momsen er 25%, og derfor skal du gange med 1,25 for at lægge momsen til. Hvis en vare koster 100 kr., og du skal betale moms, så kommer den til at koste 125 kr. Hvis momsen i stedet skal trækkes fra de 125 kroner, så skal du trække 20% fra de 125 kr. for at få en difference på 100. Trækker du i stedet 25% fra beløbet, bliver det i stedet 93,80 kr. Dette skyldes, at den samlede andel bliver større, efter momsen er pålagt.

Hvor mange procent er moms?

I Danmark tillægges størstedelen af varer og ydelser som udgangspunkt en momsafgift på 25%.

Er moms 20 eller 25 procent?

Købsmomsen i Danmark er på 25%.

Hvem er momspligtig?

Hvis følgende to betingelser er opfyldt, skal din virksomhed registreres for og indberette moms:

- Din virksomhed sælger varer eller tjenesteydelser

- Virksomhedens samlede omsætning overstiger 50.000 kr. om året

Hvor meget er moms i Danmark?

Moms opgøres som procent (%) og ligger på enten 6%, 12% eller 25%, afhængigt af hvilke varer/tjenesteydelser, der er tale om. Størstedelen af alle varer er underlagt en momssats på 25%, hvilket betyder, at det er denne procentsats, som skal tillægges prisen for den vare eller tjenesteydelse, der er blevet solgt.

Hvornår blev moms indført i Danmark?

Moms blev indført i Danmark d. 3. juli 1967.