Selskabsskat

Selskabsskat er den skat, som virksomheder skal betale. Der gælder særlige fradragsregler for virksomheder, som ikke gælder for privatpersoner. Du kan blive klogere på reglerne for selskabsskat og stifte dit eget selskab med Legal Desk her.

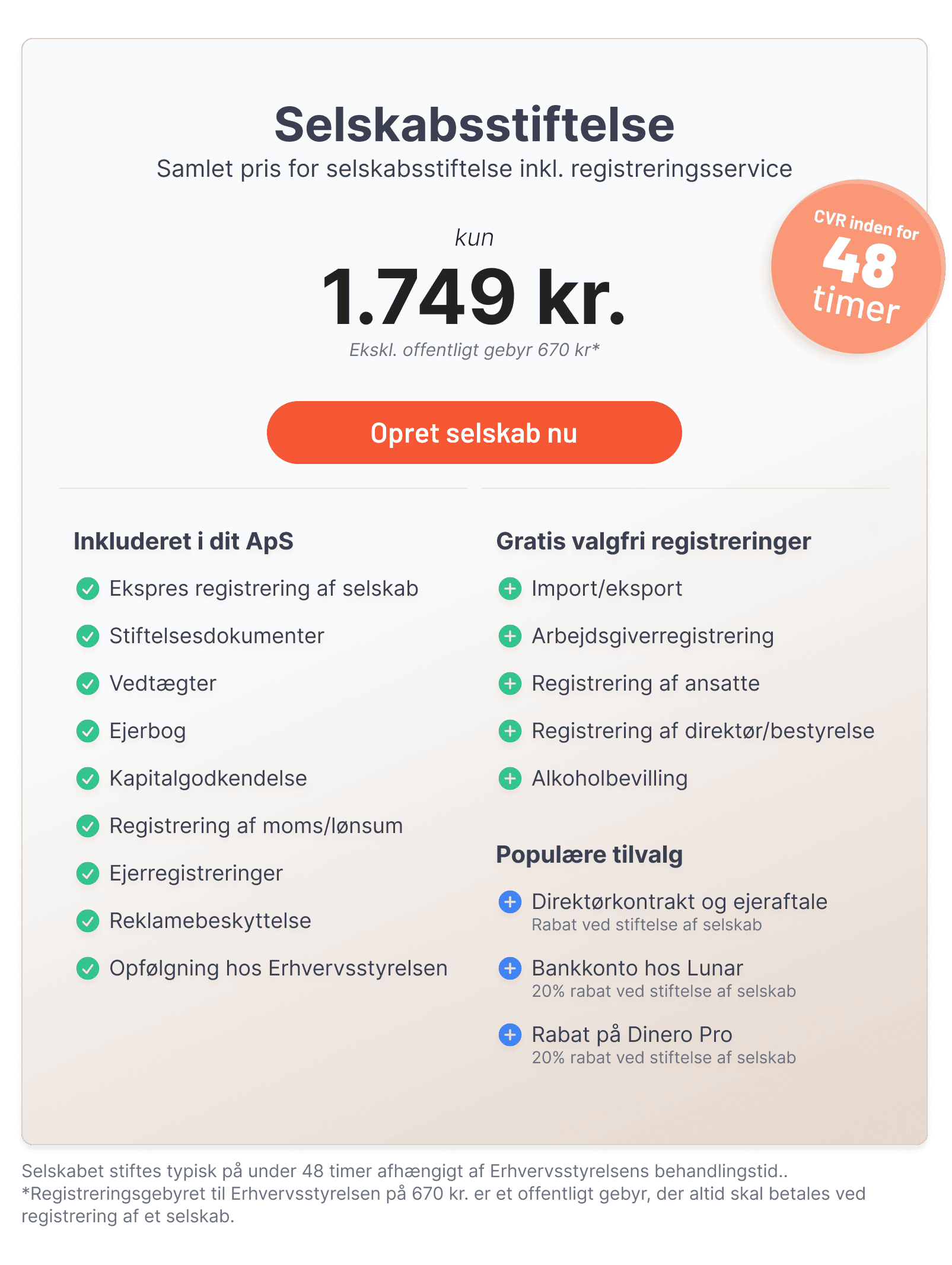

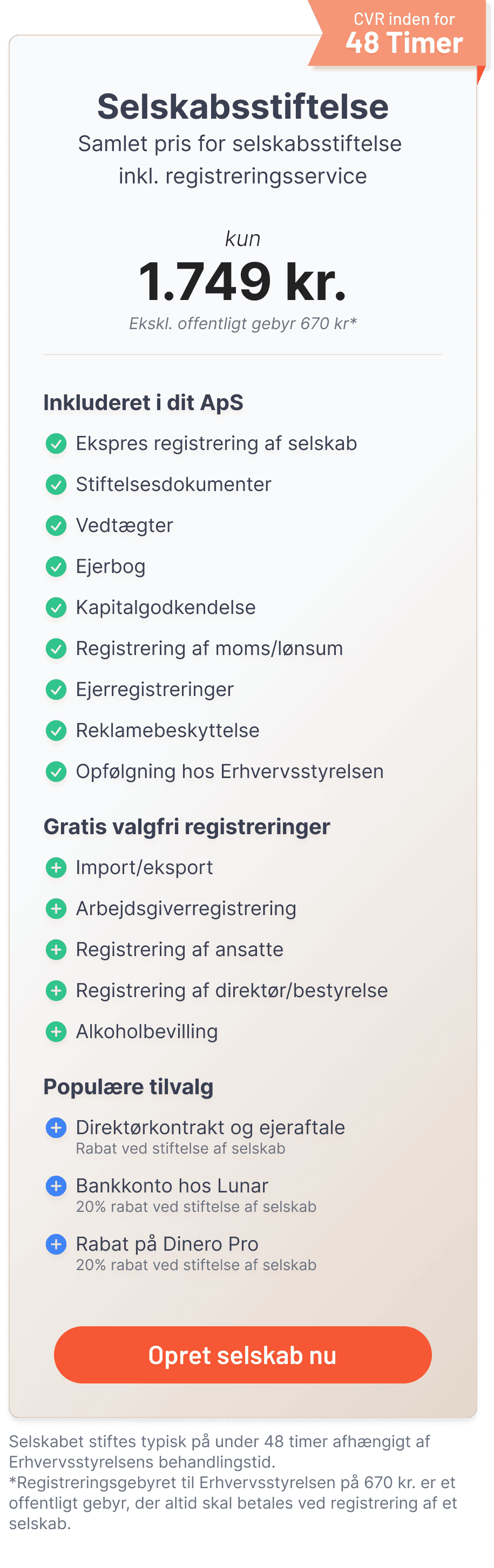

Kun 1.749,-

Ekskl. moms

Spar kr. 4.000,-

Ift. traditionel advokat

10 - 15 min.

I reelt tidsforbrug

Selskabsstiftelse

Opret og modtag på 10 minutter

Få CVR inden for 48 timer

Bekræftelse af selskabskapital

Fuld dokumentpakke inkl. ejerbog og vedtægter

Mere end 60.000 selvstændige har valgt Legal Desk

Vi stifter over 30% af landets ApS'er

Ekskl. obligatorisk gebyr til Erhvervsstyrelsen på 670,-

Legal Desk benyttes af over 275.000 virksomheder, selvstændige, private og samarbejdspartnere!

Kun 1.749,-

Ekskl. moms

Spar kr. 4.000,-

Ift. traditionel advokat

10 - 15 min.

I reelt tidsforbrug

Selskabsstiftelse

Opret og modtag på 10 minutter

Få CVR inden for 48 timer

Bekræftelse af selskabskapital

Fuld dokumentpakke inkl. ejerbog og vedtægter

Mere end 60.000 selvstændige har valgt Legal Desk

Vi stifter over 30% af landets ApS'er

Ekskl. obligatorisk gebyr til Erhvervsstyrelsen på 670,-

Hvad er selskabsskat?

Selskabsskat minder på mange måder om indkomstskat, men gælder kun for selskaber (ApS og A/S). Selskaber beskattes af deres overskud, og det må ikke misforstås som, at du som ejer kan slippe for at betale selskabsskat ved at trække overskuddet ud af selskabet. Når du udbetaler penge fra selskabet til dig selv, bliver du beskattet på samme måde, som når du betaler skat af din lønindkomst.

Eksempel: Lars betaler 52 pct. i skat af sin personlige indkomst. Lars ejer et ApS, der har indbragt et årligt overskud på 1.000.000 kr. Det skal han betale 22 pct. i virksomhedsskat af, hvorefter der er 780.000 kr. tilbage. Lars beslutter, at han vil udbetale 500.000 kr. til sig selv i løn, hvorefter han beskattes med yderligere 52 pct. - 22 pct. (som allerede er betalt i virksomhedsskat) = 30 pct. Det svarer derfor til, at Lars har betalt de fulde 52 pct i skat af sin løn.

Selskabsskatten i Danmark er på 22 pct. (2025), men varierer fra år til år.

Hvem betaler selskabsskat?

Det er ikke alle virksomheder, der betaler selskabsskat. Som udgangspunkt er det kun kapitalselskaber, altså anpartsselskaber og aktieselskaber, der betaler selskabsskat.

Hvis du har en enkeltmandsvirksomhed eller et interessentskab, hæfter du personligt, hvilket også betyder, at virksomhedens overskud ryger direkte ind på din konto og derfor bliver beskattet som personlig indkomst. Eftersom at den personlige indkomstbeskatning er en højere sats end selskabsskatten, vil du have mulighed for at indtræde i virksomhedsordningen, hvilket adskiller din økonomi fra din virksomheds, så den kun behøver betale selskabsskat.

Du kan læse mere om virksomhedsordningen her

Fradrag

Driftsomkostninger

Som udgangspunkt kan du trække alle driftsomkostninger fra i skat. Driftsomkostninger er udgifter, der i løbet af året er blevet brugt på at sikre og vedligeholde virksomhedens daglige drift. Du kan få fradrag for driftsomkostninger, uanset om du er selvstændig erhvervsdrivende eller lønmodtager.

Det er dog kun muligt at få fradrag for driftsomkostninger, hvis omkostningerne er erhvervsmæssige – de skal altså have en tilstrækkelig tilknytning til det arbejde, virksomheden udfører.

Du skal derfor kunne dokumentere, at dine udgifter har erhvervsmæssig karakter:

-

For udgifter, der har karakter af at være erhvervsmæssige såsom leje af erhvervslejemål, vedligeholdelse af produktionsudstyr, udbetaling af løn osv., er der ikke så store krav til dokumentation.

-

For udgifter, der har karakter af privatforbrug såsom arbejdsværelse i dit private hjem, arbejdstøj osv., er der strenge krav til, at du kan dokumentere, at der er en direkte sammenhæng mellem udgiften og dit indkomstgrundlag.

Det er meget vigtigt, at udgiften udelukkende er erhvervsmæssig – eksempelvis må en arbejdstelefon ikke bruges privat, hvis dens udgifter skal være fradragsberettigede. Af denne grund skal ansatte også underskrive en tro og love erklæring, inden de modtager en arbejdstelefon for at bekræfte, at de har forstået, at de ikke må bruge den i privat sammenhæng.

Omkostninger der som udgangspunkt er fradragsberettigede (under forudsætning af, at de er erhvervsmæssige)*:

-

Computere og telefoner

-

Udgifter til faglitteratur

-

Rejseudgifter

-

Kursus- og kongresudgifter mv.

-

Reklameudgifter

-

Receptioner.

Omkostninger der som udgangspunkt ikke er fradragsberettigede (kun i særlige tilfælde):

-

Arbejdstøj

-

Gaver

-

Sundhedsudgifter (medmindre der er tale om behandling af misbrug – i så fald er udgifterne til arbejdsgiverens forsikringsdækning af misbrugsbehandling fradragsberettiget)

-

Fødselsdagsarrangementer.

*Listen er kun til for at give en idé om, hvilke omkostninger, der er fradragsberettigede. Hvorvidt de enkelte omkostninger er fradragsberettigede afhænger fuldt ud af deres tilknytning til den enkelte virksomheds erhvervsmæssige drift – af denne grund er listen heller ikke endegyldig.

Driftstab

Det er også muligt at få fradrag for driftstab. Driftstab er kendetegnet som en uforudset værdiforringelse eller værdinedgang af et aktiv pga. hændelser, som arbejdsgiveren ikke har kunnet gøre for – såsom brand, tyveri osv. Du kan læse mere om driftstab i SKATs juridiske vejledning her.

Start din virksomhed nemt, hurtigt og billigt med Legal Desk

Start din virksomhed online ved at udfylde vores formular – så modtager du straks alle de relevante juridiske dokumenter, klar til at blive underskrevet. Så sørger Legal Desk for at registrere din virksomhed hos Erhvervsstyrelsen og bekræfte selskabskapitalen. Dermed har du også mere tid til at få styr på de praktiske aspekter af opstarten.

Hvis du har fået blod på tanden og besluttet dig for at blive selvstændig erhvervsdrivende, kan du klikke ‘Stift selskab nu’ nedenfor og gå i gang med det samme.

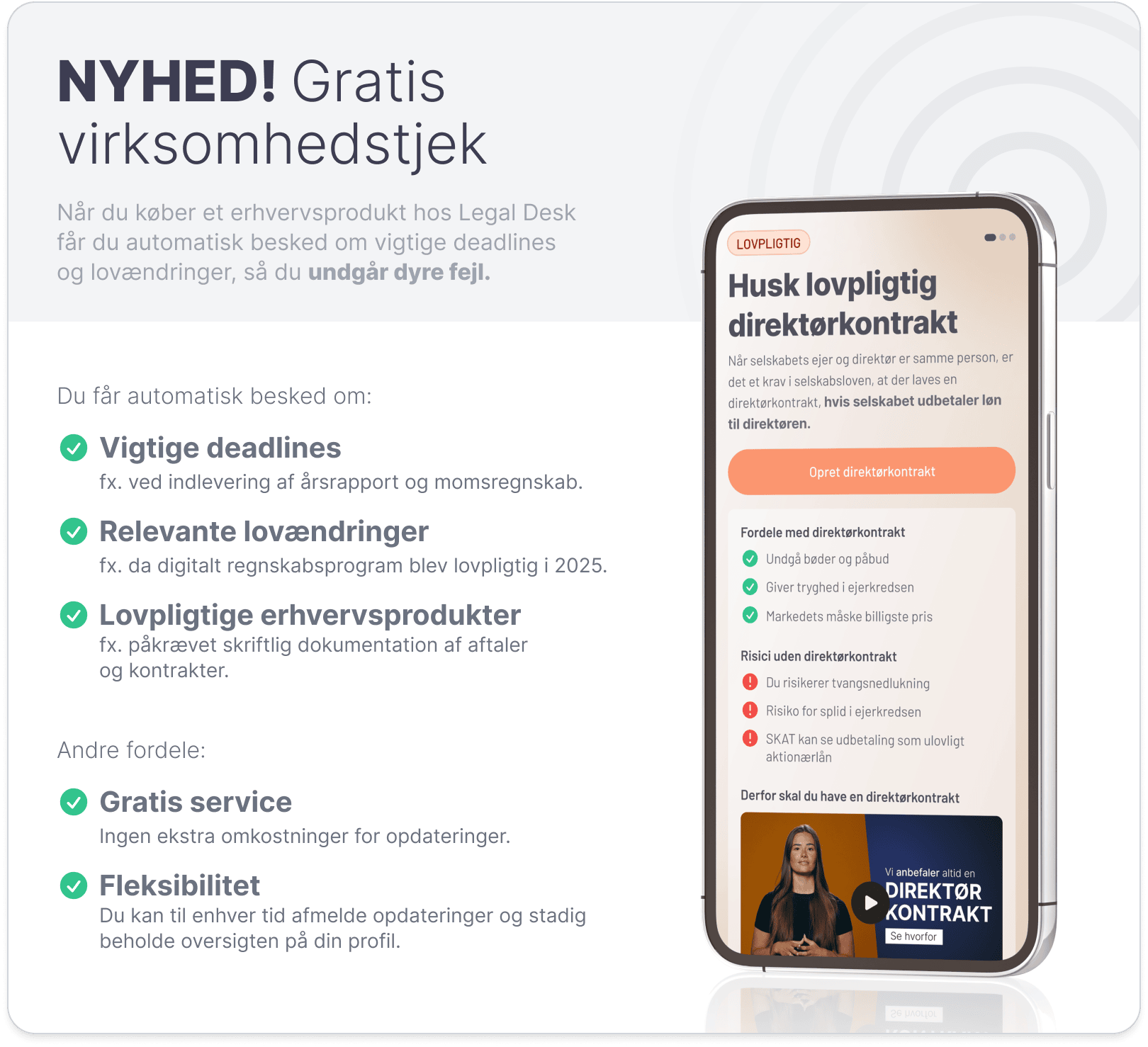

OBS. Du skal ikke foretage dig noget for at få virksomhedstjekket. Det sker automatisk, når du køber et erhvervsprodukt hos Legal Desk.

Ofte stillede spørgsmål

.

Hvad er selskabsskat?

Selskabsskat er den skat, som selskaber (ApS og A/S) skal betale af deres overskud.

Hvem betaler selskabsskat?

Det er primært kapitalselskaber, altså anpartsselskaber (ApS) og aktieselskaber (A/S), der betaler selskabsskat.

Hvor meget er selskabsskatten i Danmark?

Selskabsskatten i Danmark er 22% i 2025, men den varierer fra år til år.

Betaler enkeltmandsvirksomheder og interessentskaber selskabsskat?

Nej. Overskud i enkeltmandsvirksomheder og interessentskaber beskattes som personlig indkomst, men der er mulighed for at benytte virksomhedsordningen for at adskille din økonomi fra din virksomheds, så den kun behøver betale selskabsskat.

Hvad er driftsomkostninger?

Driftsomkostninger er udgifter, der bruges på at sikre og vedligeholde virksomhedens daglige drift. Disse udgifter kan du godt få fradrag for.

Kan man få fradrag for alle driftsomkostninger?

Som udgangspunkt kan man trække alle erhvervsmæssige driftsomkostninger fra i skat. Det betyder, at udgifterne skal have en tilstrækkelig tilknytning til virksomhedens arbejde. Derfor er det vigtigt, at du kan dokumentere disse erhvervsmæssige udgifter.

Hvad er forskellen på erhvervsmæssige og private udgifter?

Erhvervsmæssige udgifter har en direkte tilknytning til virksomhedens drift, mens private udgifter ikke har det. Der er strengere krav til dokumentation af private udgifter, der søges fradrag for.

Omkostninger, der som udgangspunkt er fradragsberettigede*:

- Elektronik, faglitteratur, rejseudgifter, reklameudgifter mv.

Omkostninger, der normalt ikke er fradragsberettigede:

- Arbejdstøj, gaver, fødselsdagsarrangementer mv.

*Listen er kun til for at give en idé om, hvilke omkostninger, der er fradragsberettigede. Hvorvidt de enkelte omkostninger er fradragsberettigede afhænger fuldt ud af deres tilknytning til den enkelte virksomheds erhvervsmæssige drift – af denne grund er listen heller ikke endegyldig.

Hvad er driftstab?

Driftstab er en uforudset værdiforringelse eller værdinedgang af et aktiv på grund af hændelser som brand eller tyveri. Det er muligt at få fradrag for driftstab.